SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Credit Suisse: Почему рынок испугался ЕЦБ?

- 05 августа 2011, 12:40

- |

В четверг:

ЕЦБ возобновил 6 месячные операции долгосрочного рефинансирования — long-term refinancing operation (LTRO). Это уже во 2 раз. Это финансирование по фикс ставке на 6 мес. Последний раз ЕЦБ вводил эти операции в мае 2010 для того чтобы справится с долговым кризисом.

ЕЦБ также отложил на месяц объявление беспокоящих рынок деталей других операций рефинансирования. Трише сказал, что Eurosystem reportedly was buying Irish and Portuguese debt. Это первый раз с конца марта, когда ЕЦБ вышел на рынок. В отличие от декабря, когда ЕЦБ выкупал облигации проблемных стран, на сей раз ЕЦБ четко дал понять, что воздержался от покупки Испании и Италии, которые сейчас под давлением.

На наш взгляд, это опасная игра. ЕЦБ пытается находиться в стороне от крупных долговых рынков, возможно, хочет оставить их фонду поддержки EFSF как только тот начнет работу.

С учетом всех обстоятельств, ЕЦБ в будущем скорее понизит ставки, чем повысит их.

- Позитив: ЕЦБ признал увеличение уровня стресса на денежном рынке и рынке облигаций

- Негатив: ЕЦБ не хочет разрешать стрессовую ситуацию более решительными методами.

ЕЦБ возобновил 6 месячные операции долгосрочного рефинансирования — long-term refinancing operation (LTRO). Это уже во 2 раз. Это финансирование по фикс ставке на 6 мес. Последний раз ЕЦБ вводил эти операции в мае 2010 для того чтобы справится с долговым кризисом.

ЕЦБ также отложил на месяц объявление беспокоящих рынок деталей других операций рефинансирования. Трише сказал, что Eurosystem reportedly was buying Irish and Portuguese debt. Это первый раз с конца марта, когда ЕЦБ вышел на рынок. В отличие от декабря, когда ЕЦБ выкупал облигации проблемных стран, на сей раз ЕЦБ четко дал понять, что воздержался от покупки Испании и Италии, которые сейчас под давлением.

На наш взгляд, это опасная игра. ЕЦБ пытается находиться в стороне от крупных долговых рынков, возможно, хочет оставить их фонду поддержки EFSF как только тот начнет работу.

С учетом всех обстоятельств, ЕЦБ в будущем скорее понизит ставки, чем повысит их.

- комментировать

- Комментарии ( 3 )

dr-mart |ЦБ Швейцарии неожиданно понизил ставки чтобы сдержать франк

- 03 августа 2011, 12:45

- |

- SNB понизил диапазон ставок в среду

- Новые меры будут приняты если потребуется

- Диапазон 3м LIBOR был снижен с 0-0.75 до 0-0,25.

- Банк существенно увеличит предложение франков в ближайшие дни.

- Депозиты банков будут расширены с 30 млрд до 80 млрд франков

Реакция рынка:

Кстати говоря, вчера ФР Швейцарии упал до минимума за 2 года, падал сильнее. чем все рынки Европы (-4%)

Когда же уже у нас то начнутся движения по 4% в день????

Стейтмент SNB полностью:

Swiss National Bank takes measures against strong Swiss franc

( Читать дальше )

dr-mart |BREAKING NEWS: Япония готова проводить интервенцию на Forex

- 01 августа 2011, 21:42

- |

BREAKING NEWS: Япония готова проводить интервенцию на Forex

Nikkei paper: японское правительство готовит интервенции на валютном рынке на фоне приближения иены к рекордному максимуму против доллара

Nikkei paper: Банк Японии обсуждает дополнительное смягчение монетарной политики

Nikkei paper: если Япония проведет интервенцию, то совет директоров Банка Японии рассмотрит смягчение монетарной политики на заседании, к-е начнется в четверг. Банк Японии может расширить баланс на 5-10 трлн иен, увеличив свою 40-трлн программу выкупа активов. Совет рассмотрит увеличение выкупа гособлигаций, краткосрочных бумаг, а также корпоративных бондов и рискованных активов, для того, чтобы помочь компаниям привлечь необходимые средства.

Nikkei paper: японское правительство готовит интервенции на валютном рынке на фоне приближения иены к рекордному максимуму против доллара

Nikkei paper: Банк Японии обсуждает дополнительное смягчение монетарной политики

Nikkei paper: если Япония проведет интервенцию, то совет директоров Банка Японии рассмотрит смягчение монетарной политики на заседании, к-е начнется в четверг. Банк Японии может расширить баланс на 5-10 трлн иен, увеличив свою 40-трлн программу выкупа активов. Совет рассмотрит увеличение выкупа гособлигаций, краткосрочных бумаг, а также корпоративных бондов и рискованных активов, для того, чтобы помочь компаниям привлечь необходимые средства.

dr-mart |Рынок растет после заявления Бернанке

- 13 июля 2011, 18:40

- |

Бернанке в Конгрессе сегодня сказал:

- ФРС готова принять дополнительные меры, включая покупку большего количества казначейских облигаций, если экономика столкнется с опасностью стагнации.

- Фьючерс на РТС вырос после этой заявы на 3000 пунктов.

- Дословно: «остается вероятность того, что последняя слабость экономики будет более устойчивой, чем ожидалось и дефляционные риски могут вновь появиться, создавая необходимость для дальнейшей монетарной поддержки»

dr-mart |Итоги QE2. Какое влияние политика ФРС оказала на рынки?

- 21 июня 2011, 11:29

- |

ugfx подводит итоги QE2 в своем блоге:

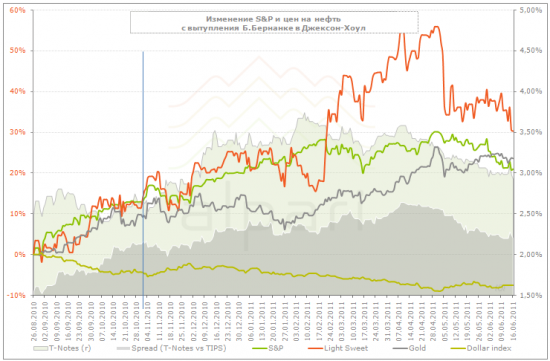

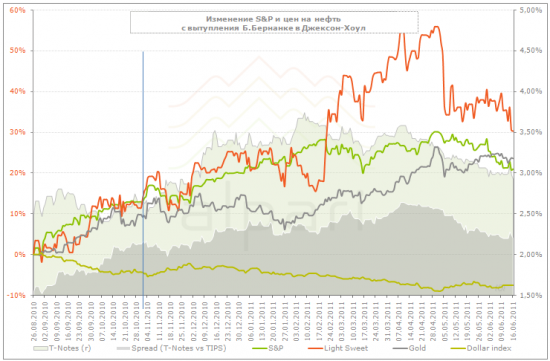

ДЖЕКСОН-ХОУЛ 27 августа глава ФРС Б. Бернанке заявил: Комитет по операциям на открытом рынке готов прибегнуть к дальнейшему нетрадиционному стимулу в случае необходимости.

Перед этим вышли данные по ВВП США и показали рост 1.6% в годовом исчислении, ну и уже перед этим ФРС приняла решение начать рефинансирование погашаемых MBS.

Годовая инфляция в августе 2010 года составляла 1.2%, в мае 2011 года она составляла 3.6%. Базовая инфляция составляла 0.9%, к маю она выросла до 1.5%. Краткосрочная инфляция (среднее за 3 месяца к среднему за предыдущие три месяца) составляла 0% в годовом выражении, к маю 2011 года она выросла до 5.7%, базовая инфляция соответственно выросла с 1.3% до 2.2%.

Прирост ВВП во втором квартале 2010 года составлял 3.0% относительно аналогичного квартала 2009 года и 1.7% (SAAR, показатель был пересмотрен с 1.6% предварительных), в 1 квартале 2011 года годовой прирост ВВП составил 2.3% относительно аналогичного квартала прошлого года и 1.8% (SAAR).

Доллар снизился, акции, нефть, золото подорожали, инфляция существенно ускорилась, рост ВВП остался скромным (при дефиците бюджета более 10% ВВП), кредит сокращался.

ДЖЕКСОН-ХОУЛ 27 августа глава ФРС Б. Бернанке заявил: Комитет по операциям на открытом рынке готов прибегнуть к дальнейшему нетрадиционному стимулу в случае необходимости.

Перед этим вышли данные по ВВП США и показали рост 1.6% в годовом исчислении, ну и уже перед этим ФРС приняла решение начать рефинансирование погашаемых MBS.

- Фондовый рынок США 26 августа закрылся на отметке 1047.2, в мае индекс достигал 1370.6 (+30.9%), сейчас на уровне 1270 (+21.3%)

- Цены на нефть Light Sweet были на уровне $73 за баррель, достигали максимума на уровне $114.8 за баррель (+57.3%), сейчас на отметке $93.5 за баррель (+28%).

- Золото в моменте росло на 26.4%, сейчас прирост относительно уровня 26 августа 2010 года составляет 23.6%.

- Ставки по десятилетним облигациям были на уровне 2.5%, после скромно припали до 2.41% и ближе к началу QE2 начали бурный рост, добравшись до 3.75%, после чего с начала года начали снижение и сейчас находятся на уровне 2.95%.

- Спред между обычными и защищенными от инфляциями 10-тилетними облигациями составлял (инфляционные ожидания) на 26 августа 1.55% годовых, после выступления начал расти и к апрелю достиг 2.64% годовых (максимум с 2006 года), но потом начал снижаться и сейчас на уровне 2.20% годовых.

- Широкий индекс доллара в моменте снижался на 9% относительно уровня 26 августа 2010 года, сейчас снижение составляет 7.6%.

Годовая инфляция в августе 2010 года составляла 1.2%, в мае 2011 года она составляла 3.6%. Базовая инфляция составляла 0.9%, к маю она выросла до 1.5%. Краткосрочная инфляция (среднее за 3 месяца к среднему за предыдущие три месяца) составляла 0% в годовом выражении, к маю 2011 года она выросла до 5.7%, базовая инфляция соответственно выросла с 1.3% до 2.2%.

Прирост ВВП во втором квартале 2010 года составлял 3.0% относительно аналогичного квартала 2009 года и 1.7% (SAAR, показатель был пересмотрен с 1.6% предварительных), в 1 квартале 2011 года годовой прирост ВВП составил 2.3% относительно аналогичного квартала прошлого года и 1.8% (SAAR).

Доллар снизился, акции, нефть, золото подорожали, инфляция существенно ускорилась, рост ВВП остался скромным (при дефиците бюджета более 10% ВВП), кредит сокращался.

dr-mart |Пресс-конференция ЕЦБ: основные тезисы Трише

- 07 апреля 2011, 16:45

- |

- Во вступлении Трише не сказал, что процентная ставка находится на надлежащем уровне.

- банки продолжают увел кредитование частн сектора

- есть риски связанные со слишком быстрым ростом рынков EM

- риски инфляции исходят от цен на энергоносители

- есть среднесрочные риски роста инфляции

- важно, чтобы рост CPI не привел к «эффектам второго круга»

- поступающая с начала года инфа свидетельствует о росте инфляции, в основном за счет роста цен на энергоносители

- Риски для рынков исходят от: возобновления проблем на финансовых рынках, цен на нефть, протекционизма, глобальных дисбалансов

- Позитивно для роста: экспорт, высокий уровень доверия бизнеса

- риски для прогноза по экономике сбалансированы

- восстановление может быть ограничено коррекцией бюджетных балансов

- впереди экспорт должен быть поддержан восстановлением глобальной экономики, частный внутренний спрос должен внести положительный вклад

- Обеспечение ликвидностью рынков будет скорректировано, как полагается, нестандартные меры поддержки финсектора временны по своей природе

- последние данные подтверждают позитивный тренд в экономике еврозоны

- Текущая монетарная политика остается очень мягкой (стимулирующей)

- последний рост инфляции не создает широкого инфляционного давления

- темпы монетарного расширения остаются умеренными

- есть риски, связанные с ситуацией в Японии

dr-mart |Как повышение ставки ЕЦБ 7 апреля повлияет на экономику Европы?

- 06 апреля 2011, 21:40

- |

Capital Economics делится мыслями по поводу влияния повышения ставки на экономику и банковский сектор Европы:

- Мы думаем, что повышение ставки — это предупредительный выстрел, а не начало цикла повышения процентных ставок

- Даже маленькое повышение ставок ЕЦБ может плохо повлиять на состояние перифирийной Европы.

- Повышение ставок замедлит потребление в таких экономиках, как Ирландия и Португалия, — страны Европы с самым высоким долгом домохозяйств.

- Многие жители южной Европы имеют ипотечные кредиты с плавающей процентной ставкой; повышение ставки вынет из карманов потребителей несколько евро:)

- Если рынок настроится на дальнейшие повышения ставок, то евро может продолжить укрепление, что уже губительно скажется на экономике Европы через ослабление экспорта.

- Повышение ставок поввысит стоимость обслуживания госдолга для стран ЕС. Это все может привести к тому, что ситуация на рынке госдолга перифирийных стран выйдет из-под контроля.

- Если ставки сильно вырастут, правительства европейских стран будут вынуждены тратить больше денег на поддержку банков. В то же время, судя по заявлениям ЕЦБ, центробанк бы хотел прекратить прямые стимулирующие денежные вливания в финсектор так быстро, как это возможно. (Такие например, как скупка долгов проблемных стран)

dr-mart |Алексей Моисеев, ВТБ Капитал - о глобальных рынках

- 30 марта 2011, 23:50

- |

Сегодня у нас в программе был Алексей Моисеев, один из самых компетентных из известных мне, специалистов в экономике. Людей, которые так глубоко разбирались в процессе, очень и очень немного. Мне всегда доставляет огромное удовольствие послушать таких людей.

Почему в России наблюдается отток капитала?

- Все центробанки переходят к ужесточению политики. Но это не скажется негативно на рынках. Если монетарная политика, условно, была -10, а стала -5, то в этом ничего страшного нет.

- ЕЦБ повысит процентные ставки 7 апреля. Но при этом они продолжат скупать долги перифирийной европы. В этом нет ничего плохого для рынков.

- Реально оценить последствия для европейских банков от этого шага сложно, ибо никто не знает, что там у банков на самом деле происходит.

- Основной риск для Европы, «Черный Лебедь», заключается в том, что у, например, испанских банков могут вскрыться неизвестные доселе проблемы. Испания начнет спасать банки, и повесит это все на бюджет. Если инвесторы начнут продавать гособлигации Испании, то тут проблему фондом в 750 млрд евро уже будет не решить

- Пока же за Грецию, Ирландию и маленькую Португалию беспокоится не стоит — не тот масштаб.

- Основное последствие повышения ставки ЕЦБ — рост евро. Но этот рост уже случился, повышение ставки — учтено курсом.

- А вот досрочное прекращение QE2 — не в цене. Если ФРС прекратит стимулирование в апреле, то доллар на этом укрепится.

- Ожидаю сильный доллар во 2-м полугодии 2011, когда ФРС перейдет к ужесточению политики, а европейская тема со ставками будет отыграна.

- ФРС труднее повысить ставку, чем ЕЦБ. От ставки зависит стоимость ипотеки. Если ипотека заглохнет, то стоимость жилья продолжит сокращаться. А ЕЦБ повысит ставки и при этом точечно выкупает проблемные долги. Так, они решают проблему инфляции и долговые проблемы стран.

- В России сейчас очень большая ликвидность.

- 600 млрд на депозитах и 400 млрд в ОБР, что почти тоже самое.

- Ставки ЦБ РФ глубоко ниже инфляции.

- На «декоративную» ставку рефинансирования можно не смотреть. Надо смотреть на ставки по депозитам и овернайт РЕПО — они очень низкие.

- ЦБ РФ создает условия для этого, затем, чтобы отбить спекулятивный приток валюты в РФ «кэрри трейд».

- Когда валюта укрепляется и ставка растет, прибегает много иностранных спекулянтов.

- МВФ в этом случае рекомендует либо вводить валютный контроль, либо держать низкими ставки.

- Почему кэрри трейд плох?

- 2010 год: приток иностранных денег $30 млрд, отток российских денег = $70 млрд

- когда кэрри трейд заканчивается, иностранные деньги уходят, а российские не возвращаются. Курс обваливается. А на курс завязаны обязательства российских заемщиков.

Почему в России наблюдается отток капитала?

- 2008 год кое-чему научил

- Те, кто сидит на деньгах, понимает, что инвестировать внутри россии уже не имеет смысла.

- Не имеет смысла строить жилую или коммерческую недвижимость — цены расти уже так как прежде не будут. Цены и так дорогие, спроса по таким ценам нет. Интересных объектов для инвестиций тоже нет.

- А за рубежом — очень много интересных объектов и привлекательных цен, рынок более емкий и надежный с правовой точки зрения.

- Поэтому деньги вытекают.

- Это отчасти хорошо, потому что это сокращает давление на валютный курс.

- Деньги эти могут и не вернуться — ничего плохого в этом нет, тут как в Японии. Там тоже японцы все время вкладывали именно в зарубежные активы из-за низкой доходности внутренних инвестиций.

dr-mart |ФРС может свернуть свою программу раньше срока - Джеймс Буллард

- 28 марта 2011, 21:42

- |

В субботу Джеймс Буллард выступал перед журналистами в Марселе (Фр.)

- Экономика выглядит вполне ничо так

- Имеет смысл пересмотреть сроки программы QE2, особенно на заседании ФРС в апреле.

- Экономика США сейчас сильнее, чем год назад, но есть и факторы неопределенности: Япония, политические нюансы на Ближнем Востоке, бюджетная ситуация в США, кризис суверенного долга в Европе.

- Цены на нефть не настолько высоки, чтобы помешать восстановлению экономики.

- Если цены на нефть стабилизируются там, где они есть, все будет хорошо. Чтобы оказать существенный негативный эффект, цены должны пойти значительно выше.

- Мы должны все взвесить и подумать о сроках QE2.

- Мы далеко от нормальной монетарной политики.

- Важно предпринять шаги, чтобы вернуться к нормальности.

- Даже если мы предпримем небольшие шаги, монетарная политика все равно будет оставаться стимулирующей.

- Если эк-ка будет сильной, то мы должны послать сигнал о прекращении стимулирования.

- Мы не можем сохранять стимулирование на том уровне, как сейчас, иначе мы создадим много инфляции.

- Если ФРС решит сокращать поддержку, то начать надо с сокращения баланса

- Сперва будут проданы облигации

- Потом мы поменяем нашу фразу о том, что «процентные ставки должны сохраняться на искл низком уровне продолжительное время»

- и затем повысим ставки.

- Худшее позади, инфляция достигла дна, но нам надо посмотреть больше данных, чтобы убедиться в этом.

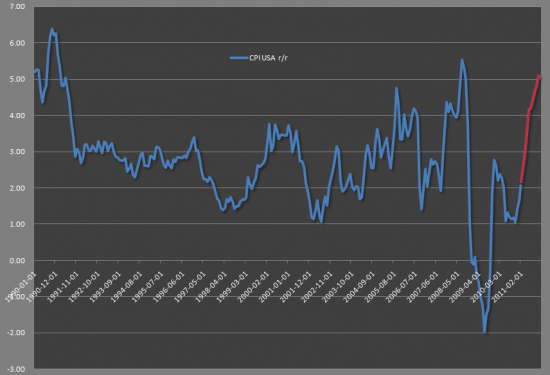

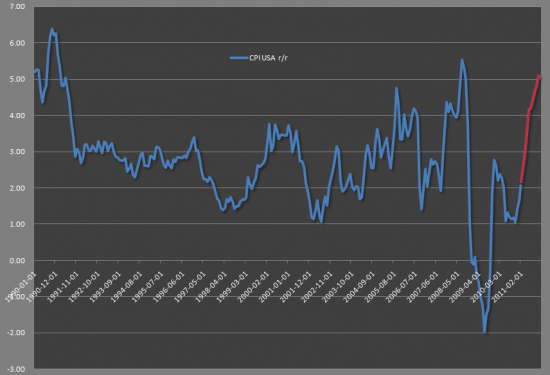

dr-mart |Инфляция США: максимальные темпы роста за 20 лет

- 21 марта 2011, 23:30

- |

Землетрясения в Японии, ядерный кризис, атака на Ливию отвели пристальный взор мирового сообщества от денежно-кредитной политики ФРС, что собственно позволит на некоторое время иметь развязанные руки в бесчинстве на кредитной, денежном и долговом рынке. На прошлой неделе вышли данные по инфляции, но учитывая накал страстей в Японии и Ливии, то сейчас мало, кто затрагивает тему США и QE2.

Почему динамика инфляции важна?

Следует понимать, что при явном усилении инфляционного давления, ФРС не останется ничего другого, как стерилизовать ликвидности или пойти на крайней меры с явням ужесточением денежно-кредитной политики. Последние данные показывают 2.1% год к году. Но я бы не так смотрел. В первые 6 месяцев 2010, т.е. отношение июня 2010 к декабрю 2009 года была дефляция в 0.13%. Но интереснее посмотреть на динамику в новой реальности, т.е. тогда, когда началась программа QE2 и финансовые рынки взмыли ввысь. За последние пол года (с августа 2010 по февраль 2011) уровень инфляции составили 1.93%, что в годовом исчислении приближается к 4% — уровню, где продолжение QE2 будет проблематичным. За последние 20 лет был только один раз, когда инфляции за аналогичный период выросла больше – 2008 года (+2.4%), но что было дальше — все помнят.

( Читать дальше )

Почему динамика инфляции важна?

Следует понимать, что при явном усилении инфляционного давления, ФРС не останется ничего другого, как стерилизовать ликвидности или пойти на крайней меры с явням ужесточением денежно-кредитной политики. Последние данные показывают 2.1% год к году. Но я бы не так смотрел. В первые 6 месяцев 2010, т.е. отношение июня 2010 к декабрю 2009 года была дефляция в 0.13%. Но интереснее посмотреть на динамику в новой реальности, т.е. тогда, когда началась программа QE2 и финансовые рынки взмыли ввысь. За последние пол года (с августа 2010 по февраль 2011) уровень инфляции составили 1.93%, что в годовом исчислении приближается к 4% — уровню, где продолжение QE2 будет проблематичным. За последние 20 лет был только один раз, когда инфляции за аналогичный период выросла больше – 2008 года (+2.4%), но что было дальше — все помнят.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс